以前上場承認が下りたタイミングくらいで、サイバーセキュリティクラウド社のIPOについて記事にしました。

市況が悪化している中で、初値が期待できそうなサイバーセキュリティクラウドのIPOに注目が集まっているのを感じます。

PV数の多くないこのブログですが、前回の記事には多くのアクセス(他の記事と比べたら)をいただきました。

あまりIPOのネタは取り上げることが多くはないのですが、ここ数年かけて貯めてきたIPOチャレンジポイントを使用するタイミングが来たかと思い、私もテンションが少し高くなっています。

初値予想は他のIPO関連老舗ブログにおいて、いくつか公表されていますが、当初の想定よりも直近の株式市況の悪化の影響もあり、初値予想はかなり下方修正されたようです。

IPOチャレンジポイントは元手がかかっていないとはいえ、おそらく現在7年分くらいのポイントが貯まっているんですよね。なので、この会社7年分の労力(?)を、1円でも多く利益計上したい!と考えるのは普通ですよね?

サイバーセキュリティクラウドについてのポジティブ要因とネガティブ要因は前回既に記載しているのですが、前回の記事の時点と比較して新型コロナウイルスによる影響が拡大しているので、この部分についてフォーカスして、確認していきたいと思います。

過去のSBI証券主幹事案件について

上場にあたっては、上場するに足る内部管理体制を充足しているか、予算の制度は問題ないか?等について、証券会社が審査を行います(東証も行います)。この審査を行う証券会社を主幹事証券会社といい、上場にあたって募集される株式の8割程度の配分を受け、顧客に分配することになります。

私たち個人投資家は、この各証券会社毎に分配された株に対して申し込みを行います。

そのため、申し込みを行う証券会社が主幹事証券会社であれば、割当てられる株数が多くなるため、必然的に多くなります。

SBI証券については、前回の記事にある通りIPOチャレンジポイントというポイントがあり、このポイントを使用することで当たる確率が高まります。高まるというよりは、使用したポイント順に当選していくので、ボーダーライン以上のポイントを積めば当選することになります。

そのため、このポイントあたりの効率を算出しているサイトがあり、私は下記のサイトにお世話になっています。

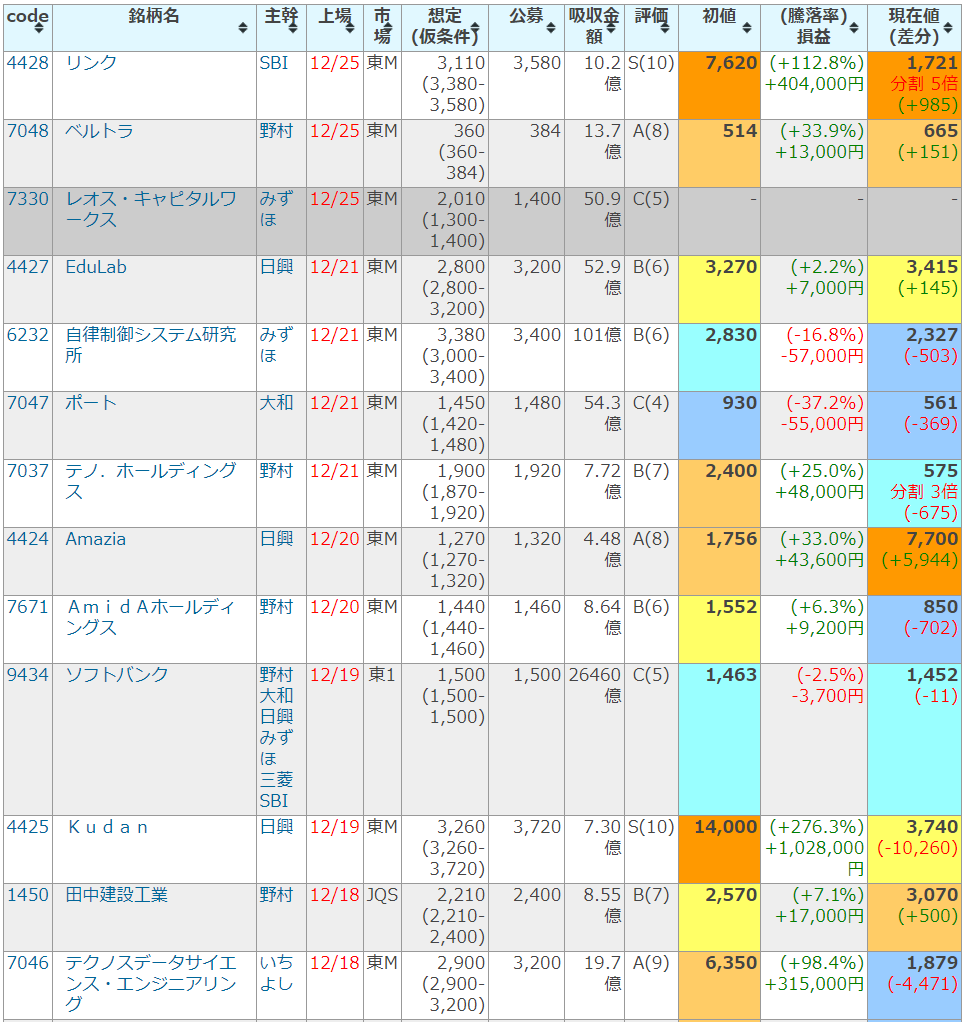

かなり長い記事なので対象個所を画像にして貼るとこんな感じです。

やっぱりRPAホールディングスの破壊力が目を引きますね。一番右にある騰落率というのは、初値÷公開価格(=払った価格)-100で示されるため、上記の全件がプラスリターンということになります。RPAホールディングスの300%というのは、公開価格の4倍の初値が付いたということを示しています(具体的な数値でいうと、公開価格3,570円、初値14,280円)。

ただSBI主幹事案件が初値が高くなりやすい、というところは特に検討する必要もないと考えていて、市況が大きく悪化した状態でS級案件のIPOに資金が集まってくるか(=初値が高騰するか?)を検討したいと思います。

前回市況が悪化した期間とは?

では、いつの期間と比較するのか?ということになりますが、ここは2018年12月と比較してみたいと思います。

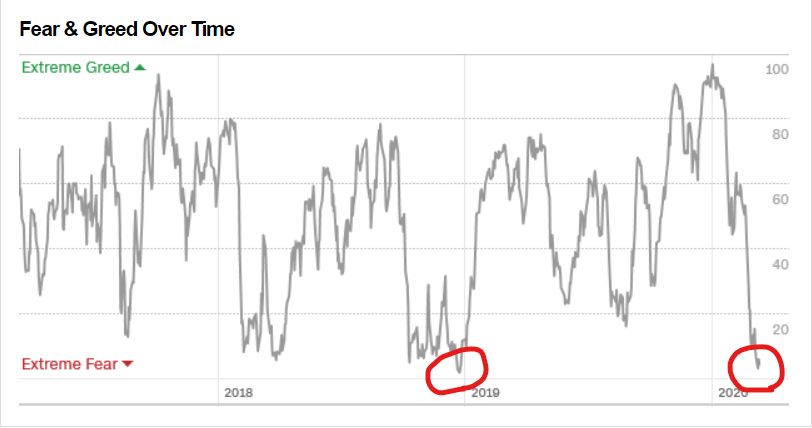

何度か記事にしたこともある、fear and greed インデックスのチャート推移です。

赤丸で囲っている個所がそれぞれ一桁数値となり、投資家が恐怖に慄いている状態です(ただ、ツイッター見てると投資クラスタの方はそんなに絶望感なさそうなんですよね)。

では、2018年のIPOはどんな状況だったかを確認していきましょう。

2018年12月のIPO初値騰落率

2018年のものに限りませんが、初値騰落率や想定価格、BB価格、公開価格等の数値については、こちらのサイトを参考にさせていただいています。

対象となる2018年12月期のものを貼ると下記の通り。

見るのは、右から2番目の列です。ここが緑色のものは公開価格を上回る初値が付いています。

ちなみにグレーアウトしているレオスキャピタルワークスは、上場承認が下りたのですが直前になって上場中止となりました。詳細は分からないですし、開示資料を見る限りでは内部管理体制に確認すべき事項とありましたが、多分株価が付かないからではないかな?と思います。

2018年12月において、初値が公開価格を割れるケースはほとんどなかったことがわかります。ただ、私が調べたいのは今回のサイバーセキュリティクラウド社のIPO初値が高騰するか否かであって、公開価格割れしないかどうか?ではありません。

では、次にどこをみるかというと『想定価格(仮条件)』と記載されている列です。

IPOにおいては、想定価格というものを開示し、その後投資家からの需要を勘案して仮条件を決定します。一般的な銘柄は、想定価格が仮条件の範囲内に収まりますが、人気のある銘柄は仮条件の下限が想定価格を超えてきます。

同じSBI主幹事の案件としては、12月25日に上場しているリンクという会社が参考になるのではないかと思います。12月25日が確か2018年の底で、最も数値が下落していた日ですがそれにもかかわらず初値は公開価格の2倍以上となっています。

また、10月までの案件も含めて今回のサイバーセキュリティクラウドと同じような、

・吸収金額が10億以下

・上場市場が東証M(マザーズ)

・仮条件の下限が想定価格を上回る

という条件で抽出すると、

①Valunex +133.7%

が引っかかります。

微妙にこの案件10月なんですよね。12月の案件だと、やはりリンクやKudanの数値が参考になるでしょうか(自分に都合のいい数値だけを拾っている気もしますが)

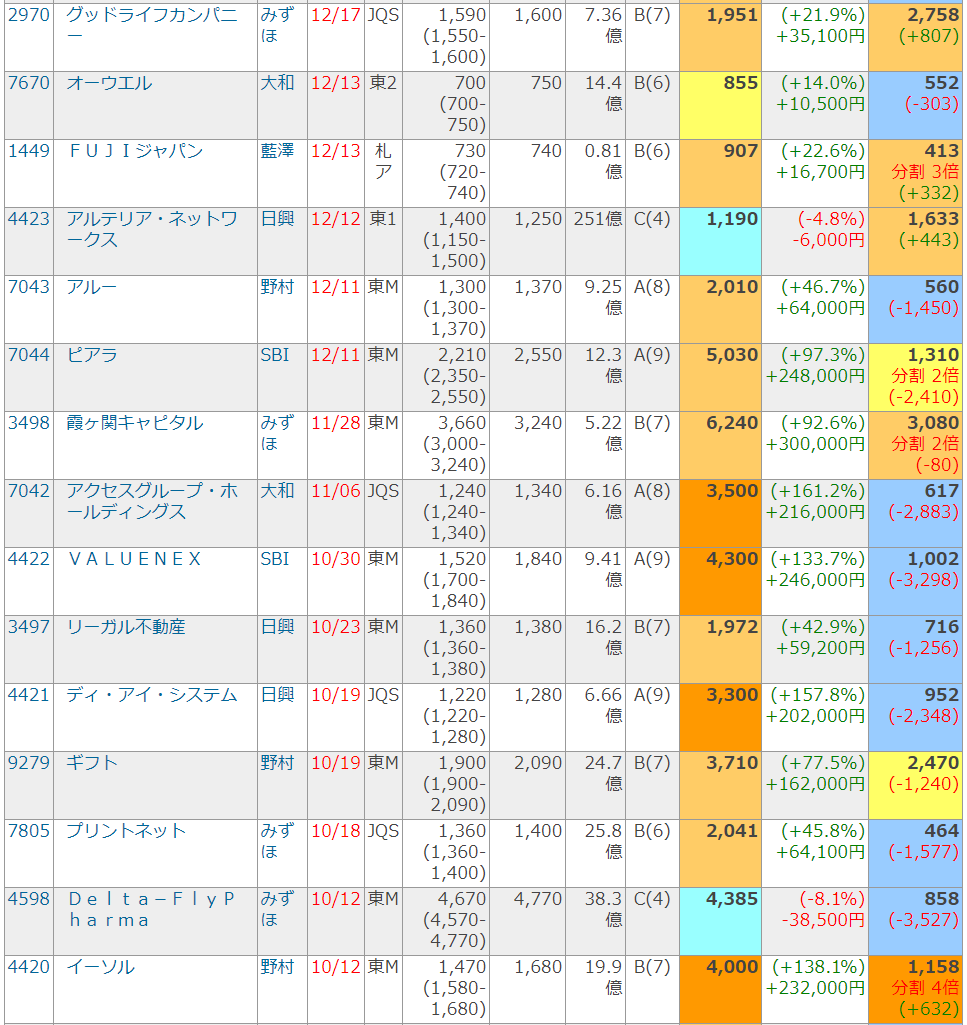

2020年年始からのIPOの初値等は?

これまた先ほどのサイトから引用をさせていただきますが、2020年の各種数値は下記のとおりです。

明らかに初値が弱いですよね。騰落率がマイナスの案件が4件あります。ちなみにこの先の期間がこちら。

サイバーセキュリティクラウドについては、想定価格4,010円に対して、仮条件4,240~4,500円で吸収金額も2.8億(厳密には仮条件上振れにより3億強に変更されてます)と極小なので、過去の案件と比較してもよりプラスの条件が揃っていると考えられます。

さらに、同日に上場予定であったウイングアーク1stが上場中止になったため、当日のIPO資金がより集中してくると考えられます。

とはいえ、日経平均もダウ平均も今までにないボラティリティなので、上場前後の推移によるというのはあるかと思います。それでカーブスのIPOが大きくやられたのは個人的に記憶に新しいところです笑

ちなみに、先ほどの想定価格を上回る条件という点では、3月13日に上場する「フォースタートアップス」という企業も大きく上振れています。吸収金額は10億円以上ですが、この会社の初値形成状況も参考にしながら、サイバーセキュリティクラウドの申込みをどうするか決めたいと思います。申し込みの締め切りは、3月16日(月)AM11時までです(SBI証券の場合)

で、結局初値予想はいくらなのか?という点ですが、Valunexの133.7%増に近い数値と考えており、450,000×2.337倍≒1,050,000なので、少し幅を持たせて、

95万〜115万

としておきます。

仮に応募しても当たらない可能性の方が高いかと思いますが、この応募、当落発表の期間を楽しみたいと思います!

当落結果等についてもまたこのブログでお伝えしていきます。

コメント