自分の仕事柄、新規上場銘柄については日々承認される都度、どんな会社が上場するのかチェックしています。『仕事柄』といっても今は直接的に関与することはないのですが、以前は新規上場を目指す会社の支援を行っていました。

IPOとは、「Initial Public Offering」の略称で、非上場企業が新規に自社の株式を証券取引所に上場して、投資家に株式を取得させることを言います。

上場する前の段階だと、多くの会社は株式の譲渡に取締役会の承認が必要ですが、上場するとその制限が外れて、株式市場から自由に購入することが可能となります。

上場するには、監査法人から決算のお墨付きをもらい、証券会社からガバナンス体制や予算管理体制等についてのお墨付きをもらい、最終的には証券取引所(日本の場合はほとんどが東京証券取引所)のお墨付きをもらって、上場の承認を受けます。

東京証券取引所 新規上場会社情報のページhttps://www.jpx.co.jp/listing/stocks/new/index.html

毎日、15:30過ぎに、その日の新規上場会社があればこちらのページに情報がアップされます(なお、札幌のアンビシャス、名古屋のセントレックス等については、東京証券取引所ではないため、記載されません)。

Ⅰの部自体は、有価証券報告書とほぼ同じなので、有価証券報告書を読み込むことができる人であれば、特に苦も無く読めるかと思います。分量は多いですが笑

現在SBI証券でIPOのチャレンジポイントを貯めているため、自分で投資するか否かを決めるためにチェックをしているのですが、ちょっと珍しい案件を見つけたので、ご紹介させていただきます。決して儲かりそうな銘柄、というわけではないので、その点はご了承ください。

カーブスHDのスピンオフ上場

カーブスってどんな会社?

そもそもカーブスってどんな会社でしょうか?

会社HP:https://www.curvesholdings.co.jp/

『女性だけの30分フィットネス カーブス』として、最近急激に店舗数を増やしている女性向けのフィットネススタジオです。何歳でもと書いてある通り、メインターゲットは20代、30代ではなく、主に40代以降の運動が得意ではない女性をターゲットにしたフィットネスです。

40代以降と書きましたが、メインは60代の方のようですね。認知度も高まっており、業績は右肩上がりで伸長しています。

スピンオフ上場の概要

カラオケまねきねこを運営している『株式会社コシダカホールディングス(以下「コシダカ」)は、コシダカの子会社である株式会社カーブスホールディングス(以下「カーブス」)のコシダカが保有する全株式を現物配当(金銭以外の財産による配当)により、コシダカの株主に分配する』ことを決議しました。(決算説明会資料より一部用語を置き換えて抜粋)

全体の内容については、下記の資料を参照ください。全体のスキームやQ&Aまで色々と記載されています。

コシダカホールディングスによるスピンアウト上場の説明資料https://pdf.irpocket.com/C2157/Rbrh/bZMZ/hSXm.pdf

といっても、こんな長い資料見きれないですよね。以下で、この説明資料の主要なものを用いながら今回のスピンオフ上場の説明をしていきます。

今回の株式分配型スピンオフの概要については下図のとおりです。

通常のIPOであれば、上場するカーブスが新規に株式を発行するかコシダカが保有するカーブス株式を売り出すことで、流通株式数を確保するのが一般的ですが、今回のスピンオフ上場ではコシダカの保有しているカーブス株式をコシダカの株主に分配することになります。

つまり、一定の基準となる日にコシダカの株式を保有していると、カーブスの株式を同数もらえます。コシダカの株は100株単位での売買となるため、100株保有している場合は、100株のカーブス株式をもらうことができます。カーブス株式をもらえる一方で、コシダカの株がなくなるということもありません。

なぜスピンオフ上場をするの?

こちらは、Q&A資料にそのままの質問と回答がありましたので、回答の方をQ&A資料から引用させていただきます。

スピンオフを実施する目的は、両事業の成長を通じた株主価値の一層の向上にあり、各事業におけるメリットは以下の通りとなります。

カラオケ事業においては、スピンオフを行うことにより、経営資源を集中することなどが可能となり、首都圏出店の加速による店舗数及びルーム数の拡大及び収益性の向上が図られるとともに、東南アジア各国への出店及び新事業展開をより強力に推進することが出来るものと考えております。また独自の人事制度の導入等により、人材の大量採用と育成を強化、促進することにも繋がるものと考えます。

カーブス事業においては、スピンオフの実施により、単独上場企業として知名度・ブランド価値が一層向上し、人材確保や事業運営への前向きな効果などが期待されることから、地方自治体や産学官連携の拡大が後押しされるとともに、会員数の継続的拡大や店舗網の拡充、「メンズ・カーブス」の多店舗展開や新業態開発の推進及び欧州先進国での事業強化をより加速することが出来るものと考えております。

改訂版 Q&A の回答から

一言でいうと、カラオケ事業、カーブス事業双方の成長のため、ということになりそうです。カーブスについては、従来女性のみを対象としていましたが、「メンズ・カーブス」に今後力を入れていくというのが読み取れますね。

株価や税制上の取得原価はどうなるか?

カーブス株はタダでゲットできる!?

コシダカ株を持っていれば、カーブス株をもらえて、しかもコシダカの株はなくならない!という点を踏まえると、カーブスの株が貰える分だけ得な気がしますよね!

当然ですが、そうそううまくはいきません笑

本当にそうなるのであれば、今ころコシダカの株に買いが殺到してカーブスの価格分上昇しているはずですが、実際はそうなっていません。

平たく言えば、2月26日までのコシダカの株価はカーブスの業績も含んだ株価になっているので、カーブスがスピンオフするとカーブス分の業績が剥落するため、株式価値もカーブス分が消失することとなります。

ドラゴンボールで、フュージョンという合体技があったかと思いますが、フュージョン後のゴテンクスの戦闘力が1,600だったとして、フュージョンが解けたあとの、悟天とトランクスの戦闘力がそれぞれ800ずつになるようなイメージです。ドラゴンボール知らない人からするとピンと来ないかもしれませんね。。。

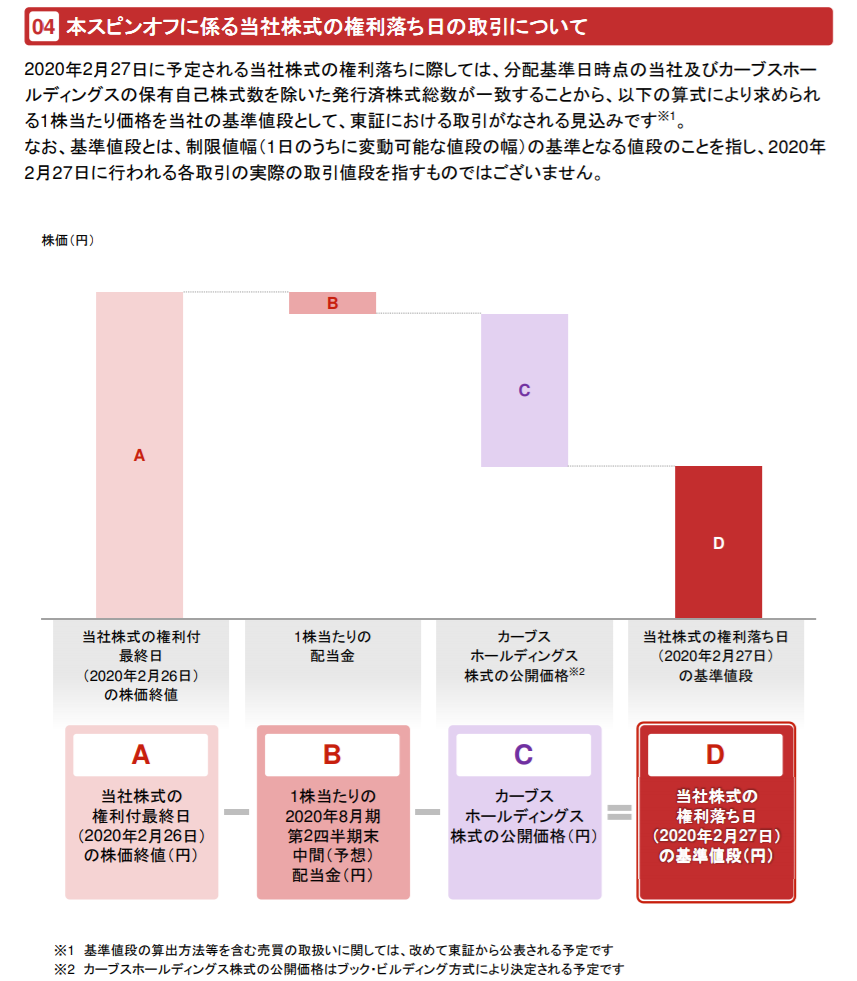

コシダカのスピンオフ上場説明資料内のこちらのページで詳細説明がなされています。

まだ、2020年2月26日を迎えてはいないので、実際の数値がどうなるかはわかりませんが、仮の数値を当てはめてイメージしてみましょう。

2020年2月10日時点の終値だと、コシダカの株価は1,584円となっています。ちょっと半端なので、ここでは、2月26日の株価終値は1,600円として話を進めます。

そうすると、上表のAに該当する金額は1,600円となります。

次にBの中間(予想)配当金は、8円として開示(詳細はリンク先参照)されています。

そのため、上表のBに該当する金額は、8円となります。

次にカーブスの公開価格ですが、下の※2にも記載がある通り、公開価格=ブックビルディングにより決定する株価となります。仮条件がまだ決まっていないですが、ここでは想定発行価格である720円として話を進めたいと思います。

A=1,600円、B=8円、C=720円 となったので、D=A-B-Cとなるため、

D(コシダカの2月27日の理論株価)=872円になります。

理論的には、2月26日末時点で株価が1600円だったとすると27日のコシダカの基準価額は872円になるはずです。これだけだと、損してしまいますが、3月2日にカーブスが上場すると同時に100株が手にできるため、『理論的には価値の合計はかわらない』ということにいなります。

ただ、例えば株の配当が1株あたり70円の場合に、権利落ちにより株価は70円下がるはずですが、100円以上株価が下がることもあれば、20円程度の下落で済むようなケースもあったりするので、カーブスのスピンオフ後にコシダカとカーブスの実際の株価がどう動くかは現時点ではわかりません。

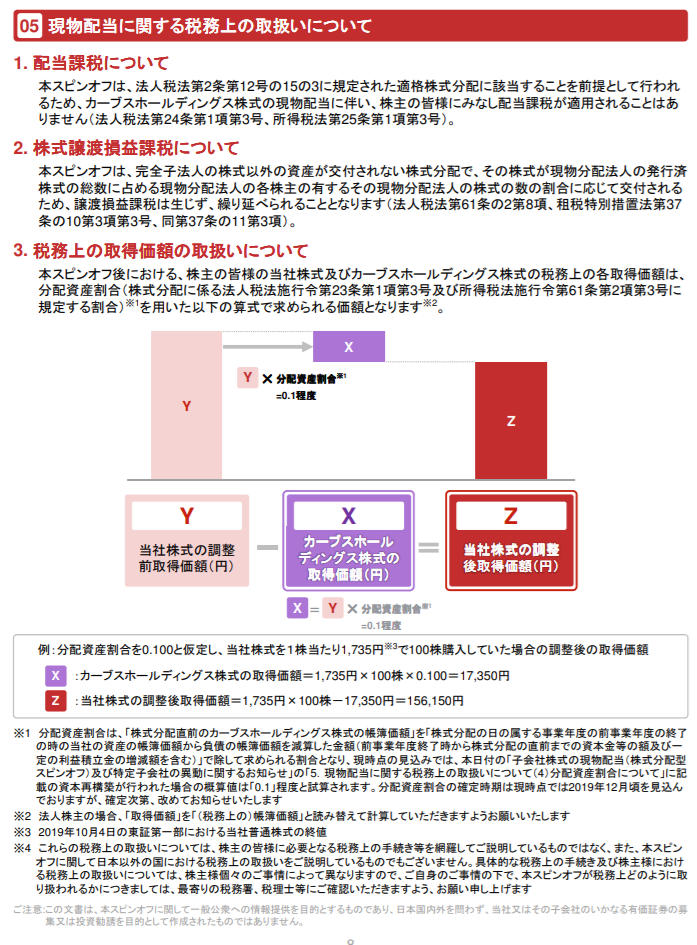

税制上の取得価格はどうなるのか?

コシダカとカーブスの株がそれぞれ手に入ったとして、理論的な株価の推移は先ほど述べたとおりですが、各株式の取得価格はどうなるのでしょうか?

カーブス株式はただで手に入ったので、取得価格が0円になる??

それとも、二つに分かれたので、コシダカの取得原価を折半するのでしょうか?

答えはいずれもNoです。各株式の取得価格については、下記の図が参考になります。

分配資産割合確定のお知らせ https://pdf.irpocket.com/C2157/Ga1h/Vllg/y4Ng.pdf

こちらにある通り、分配資産割合は、0.1で確定したようです。

そのため、先ほどの例で行くと、1,600円でコシダカの株を取得していた場合、

スピンオフ後のコシダカの取得原価は1,600円×(1-0.1)=1,440円

スピンオフ後のカーブスの取得原価は、1,600円×0.1=160円となります。

そのため、実際の株価が理論値通りに推移したとすると、スピンオフ後はコシダカが大きく含み損を抱え、カーブスが大きく含み益を抱えることになりそうです。この辺り、うまくやると損出しに使えるのでは?とも思いますが、まだ1年の4分の1も経過していないんですよね。

この、税制上の取得価格が9:1の比率になるという点は、頭に入れておいてもよさそうです。というか、頭に入っていないとスピンオフ後の口座画面を見てびっくりしそうですね。

まとめ

ここまでの説明でよくわからんという方のために

自分なりに頑張って説明してきたつもりではあるのですが、わかりづらかったかもしれません。ここまでみてもよくわからん!という方は、楽天証券がまとめた資料があるので、こちらもご確認いただくと、より理解が深まるかと思います。

楽天証券 https://www.rakuten-sec.co.jp/web/info/info20200205-01.html

結局コシダカ株は買いなのか?

買いか否かはわからないですが、本邦初のスキームなのでこれから注目が集まっていく可能性はあるかと思います。私自身、SBIが幹事証券に含まれていないのでIPOは参戦できませんが、コシダカの株価が下がってきたら、2月26日の権利落ち日までに購入するかもしれません。コシダカの株を購入することで、カーブスの株も所有できればと考えています。

カーブスは業績はいいですが、企業規模が大きいため、あまりIPOとして人気は出ないかもしれません。ただ、コシダカの中にいるよりは、今後の成長戦略が自由に描けると思うので、想定されている価格より高値をつける可能性もありそうです。

少なくとも、大きく設けたり、損したり、ということはなさそうな雰囲気ですが、高額のために参加してみようかなと考えていますが、さてどうなることやら。

今後、ブックビルディングの価格等が色々と決まっていくので、こちらで更新していきたいと思います。

顛末

ここから先は、ブックビルディングの価格や公開価格が決定した時点で追記していきたいと思います。

ブログ主は、コシダカ株を購入したのか?

2月12日 1,591円×100株 購入しました!

2月26日までに下げる場面があれば追加で購入するかもしれません。(2月12日 23時追記)

2月26日にも1,426円×100株購入しました!ずいぶん下げましたね。。。

完全に失敗案件の匂いが笑

そのため、平均取得価格 1508.5円×200株でスピンオフを迎えることになりました!

そして、早速取得価額が0.9がけに調整された上で、カーブスの公開価格と配当落分を引かれた価額になっていました!

口座から15万くらい消失したような状況になってますね笑

スピンオフを認識してない人がいたらさぞ驚くことでしょう。(2月27日 7時追記)

ブックビルディングの価格レンジと公開価格、上場する市場

ブックビルディングの価格レンジは、720円~750円 となりました。

想定価格は 720円だったため、少しだけ上振れしました。(2月12日 23時追記)

公開価格は想定レンジの上限である750円に決定しました。 (2月20日17時追記)

また、あわせて上場する市場が東証1部になることも決まりました。(2月20日17時追記)

権利落ち前最終日のコシダカ株の株価終値

2月26日の終値は、1,426円となりました。

中間配当の8円とカーブスの公開価格750円を引いた、668円が基準価額として表示されています。ただ、27日の場が開いて、最初にこの価格をつける保証はないのでこれからどう動くかはさっぱりわかりません。

ただ、3月2日にカーブスの株が分配されるまでは、とても損した感じの数字になりますね。1,000株以上買われている方は、少しドキドキするのでは? (2月27日 7時追記)

3月2日(スピンオフ上場日)における、コシダカとカーブスの初値

コシダカHD 3月2日(月)初値 561円

カーブスHD 3月2日(月)初値 670円

仮に権利確定日である2月26日の終値1,426円で購入し、3月2日のそれぞれの初値で売却した場合、561円+670円+8円(配当)=1,239円がリターンになるため、100株あたり18,700円の損という結果となりました。

私自身はまだどちらも売却していませんが、今回のスピンオフ上場については残念な結果となりました。とはいえ、スピンオフ上場というスキーム自体が悪いのか?というとそうとも言い切れません。上場した時期が悪かったということは言えるかと思います。

次類似の案件が出てくるのがいつになるかはわかりませんが、次回も注目していきたいと思います。(3月2日 9時30分追記)

コメント