型コロナウイルスの爆発的感染が世界中に拡大しており、日本でも60名単位の集団感染が明らかになるなど、終わりの見えない世界的な混乱が生じる状況となっています。

米国ジョンズ・ホプキンズ大学のシステム科学工学センター制作の 下記サイトだと、2020年3月29日13:30現在で、全世界の感染者が66万人超、死者が3万人超となっています。

感染者の爆発的な増加も収まらず、今まで経験したことのない長期的な混乱が継続することになるかもしれません。今のところ東京封鎖はぎりぎりのところで回避されていますが、いつ実現してもおかしくない状況です。

色々なところに影響が出てくると思いますが、セミリタイアのために必要な収入という部分にフォーカスをして考えてみたいと思います。

本業からの収入(給与収入)が減るor無くなる可能性

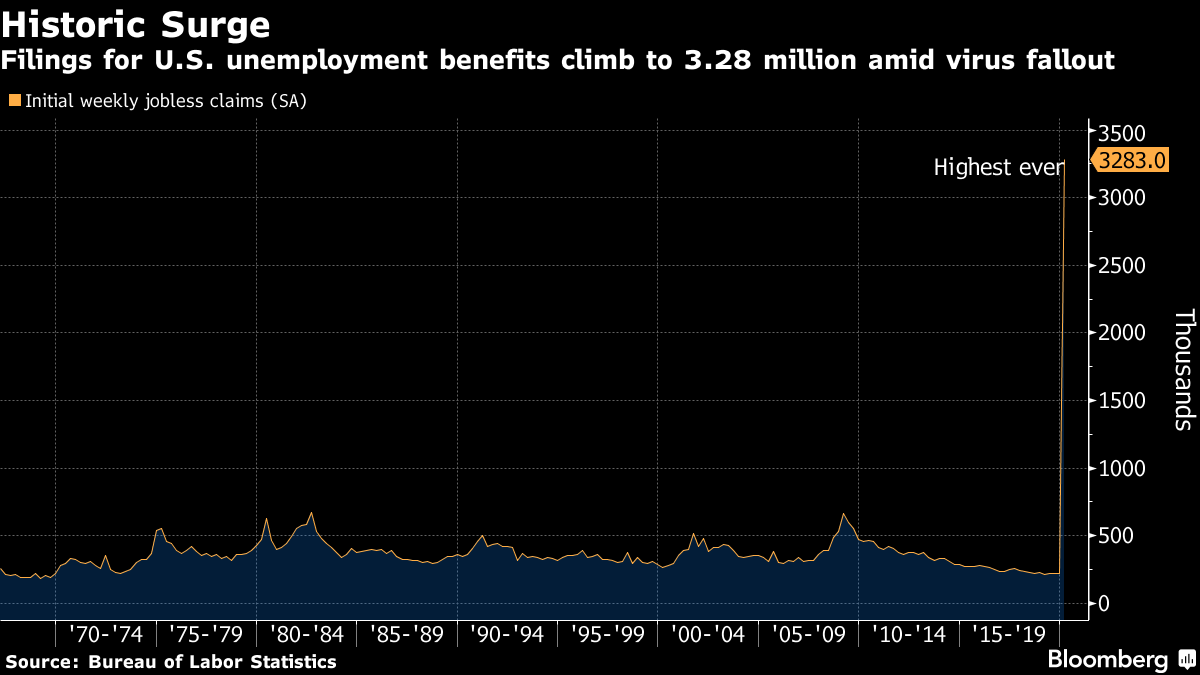

米国の失業保険申請件数が急増しています。

米労働省が26日発表した先週の新規失業保険申請件数は、過去最多の328万件に急増した。新型コロナウイルスの感染拡大を阻止する取り組みで、業務を停止し、人員を削減する企業が相次いだ。

ブルームバーグ より

前の週と比べて300万件増ということで、過去に類を見ない数にまで増加しています。この傾向は今後も継続する可能性があるとのこと。

日本でも、観光、飲食(外食)を中心に大きな打撃を受けています。

セミリタイアを目指すためには、資産の積み上げが必要になってきますが、そのベースとなる給与収入が減っていくもしくはなくなる可能性が出てきます。幸い私の会社は、今のところ売上が大きく減少したり、費用が急増するような状況にはありませんが、経済は循環しているものであり、もう少し時間がたつと影響が顕在化してくるかもしれません。

仮に会社の業績が傾いた場合には、順番として、賞与の削減→給与の削減→リストラという順番になろうかと思います。もちろん、一気に実行されるケースもあるとは思いますが。そのため、給与収入が最大で3割程度減少する可能性については、考えておきたいところです。

会社に所属することが一番とは思いませんが、直近でフリーランスの友人の話を聞いていると、会社に所属することのメリットを強く感じています。会社に寄りかかってばかりでは、いつか会社から切り捨てられるかもしれないので、給与に見合う価値を労働で提供していかないといけないですね。

保有株式が減配or無配になる可能性

セミリタイアする場合には、セミリタイア後の収入源が必要になってきますが、もしセミリタイアするのであれば株式やETFからの配当金を想定しています。

リーマンショックでも増配を続けてきた企業群であっても、今回の世界的なコロナウイルスの拡大に伴う景気の落ち込み、需要の低迷によって業績が悪化した場合に、増配はおろか減配せずにいられる保証はどこにもありません。

実際、原油価格の急落に伴って、オクシデンタル・ぺトロリウム【OXY】は0.79ドル→0.11ドルへと86%の減配を表明しました。3月月初に30$台だった株価は、10$を切る水準まで急落しています。

倒産危機が取り沙汰されているボーイング【BA】についても、無配転落が決まっています。自己株式の買付も中止のようですね。国から支援してもらうにあたって、株主に資本流出させている場合ではないということでしょう。

私の保有銘柄を見ていても、エクソン・モービル【XOM】やロイヤルダッチシェル【RDS.B】の原油銘柄を筆頭に、成長性が低く配当性向が高いブリティッシュアメリカンタバコ【BTI】やアルトリアグループ【MO】等、減配しそうな銘柄がたくさんあります笑

ここ10年程度は、株主重視で、増配&自己株式買いという株主への還元を積極的に行う流れが続いていましたが、ある程度この混乱が落ち着くまでは、さすがの米国企業とはいえ日本企業のように内部留保を厚くする方向にかじを切る可能性もあると思います。

私のポートフォリオは高配当株中心であり、基本的に売却するつもりはないので、配当をコツコツ積み上げていけば多少の含み損になっても長期では回収可能と考えています。また、もしセミリタイアすることになった場合には、貴重な月々の入金元になると考えていたのですが、この前提が大きく崩れていく可能性があります。

ただ、長期的に見れば企業が継続的に利益を上げ、配当や自己株式で株主に還元するというサイクルは適切に機能していくと思うので、今後も継続的に高配当銘柄への投資を継続していきたいと思います。

不動産所得が減少する可能性

上の2つと比べると、急に話が脱線した感じがしますが、私は投資用不動産を所有しています。自宅を購入したのは2015年になりますが、投資用不動産はもう少し前に購入しました。

中古の分譲マンションが1部屋です。千葉県のファミリー用マンションで、ありがたいことに空室になることなく入居いただけています。また、現時点では借入金の返済もないため、淡々と入金がなされるありがたい存在です。

世界的な景気の悪化が進む場合には、世の中の所得水準が下がるため、家賃に回せる金額も自ずと下がってきます。リーマンショック時には、投資用不動産を所有していませんでしたが、自分が住んでいる住居(ワンルーム)の契約更新時に交渉したら簡単に家賃が下がったという経験があります。

不動産で一番厳しいのは空室リスクです。空室の状態だと家賃収入は入ってきませんが、管理費や積立金、固定資産税等の支出は継続的に発生していきます。もちろん借入金が残っていればその元金並びに利息の支払も生じます。そのため、空室になった場合には、家賃を下げてでも空室を埋めることになります。

不動産の難しいところは、借主が法律で手厚く保護されているため、一度下げた家賃を上げるのはなかなか骨が折れる作業になります。物件取得時にどこまで家賃の減少を織り込んでシミュレートしているかというのは人それぞれだと思いますが、入居希望者がなかなか現れない場合には、自分が想定していた以上の値下げが必要になる場合もあります。

加えて、景気が悪化すると出口戦略も難しくなります。少なくとも、直近1年内の成約価格と同水準での売却は今後数年間は難しくなるでしょう。

ブログやyoutubeからの収入が減少する可能性

私のブログのように知名度が皆無なブログであっても、アドセンスを入れているとほんとに少額ではあるものの、収益が発生します。セミリタイア後に継続的な収益をもたらすものとして、ブログやyoutube等からの広告収入を考えられている方もいらっしゃるかもしれません。

基本的には、ブログやyoutubeの収入というのは形はいろいろあれど、その全ては出稿者の広告費支払いに支えられているものになります。

裏を返せば、お金をかけてまで自社の宣伝を行う状況でなくなれば、ブログやyoutubeから得られる収入がどんどん細っていくことになります。

一般的に上場企業は、毎期の予算を開示したうえでそれを達成するように活動をしていきますが、年間の途中で売上減があったとしても、費用を減らすことで何とか利益だけでも予算が達成できるようにコストコントロールを行います。各企業の行うコストコントロールの中で何かと調整弁とされやすいのが広告費です。

利益が足りないから、広告費を消化せず使用しないことで、利益の穴埋めをするケースもあれば、逆に業績が好調で利益が多めに出ているので、来期業績をよりよくするために、当初予定以上に追加の広告費を投入するということもあります。

状況的には、今後広告費はどんどん削られていくでしょう。宣伝しても消費者の購買活動には結びつかないですからね。もちろん、国民の多くが家に籠っているわけなので、例えばモバイルゲームであったり、映像配信のサービスであったりは、意味があるかもしれませんが、大多数の企業は広告費を増額する状況にはないでしょう。

これらの影響は最終的に、アドセンス収入に跳ね返ってくることが想定されるため、1年~2年後のクリック単価ないしはPV単価が激減する、という未来は容易に想像できます。

まとめ

ここまで書き連ねてきましたが、基本的にはいまある収入を当たり前と思わずに、多少はなくなることも念頭に入れて行動しましょう、ということになりますね。

状況的には資産運用やセミリタイアがどうのといっている状況ではなくなってきたように思います。アメリカや欧州でも爆発的な感染拡大が続いていますが、1週間後に日本がどういう状況になっているか想像もできません。

リーマンショックの方が株式市場の谷は深かったという論調はよく見かけますが、今回はどんなに経済対策を行ったとしてもまともな経済活動が行えない状況が長期間続くことになりそうなので、リーマンショックよりも世界経済の傷は深くなる可能性が高そうです。

現状、定期収入がある(=雇用が維持されている)状態ではありますが、1ヵ月後にはその前提すら崩壊している可能性もあります。

積立投資は、定期収入がある以上継続しようと考えていますが、スポット購入については従来よりも金額的な基準を厳しめに設けて、ドルの買付を優先する形にしていこうと思います。

コメント