年始に『2040年末に1億円の金融資産』という長期の目標を設定しました。

かなり、ざっくり決めた目標であり、あまり数字的な根拠無く設定してしまいました。

ここ最近の株式市況の悪化もあって資産が減少傾向にありますが、どの程度の利回り、元本追加を継続していくと、この目標が達成できるのか確認していきたいと思います。

1億は給与収入の積み上げだけだと厳しい

私は現在39歳で、就職してから17年ほどになります。

過去の給与明細は新卒の時からエクセルで管理しているので記録が残っています。先日いままでの手取り金額を集計してみました。具体的な金額は伏せますが、17年働いた結果の手取り合計は1億円に満たない金額でした。おそらく、多くの人が同じ状況ではないかと思いますが、1億円を給与収入で稼ぐというのは、凡人にはかなり厳しいことである、というのを再認識しました。

もちろん、今までの17年間と比べるとベースの給与は今後の方が高いと考えられるものの、そこまで大きな伸びというのは見込んでいません。むしろ減らなければ御の字くらいの考えです。

私が小さいころサラリーマンの生涯年収は3.5億~4億円位というのを見た記憶があるのですが、直近でサラリーマンの生涯年収と検索すると、額面で約2億円となっていますね。

2億円÷40年=500万円となるので、現在の平均給与等を考えると違和感ない水準です。

今月末のリスク資産残高報告から、実際の金額での開示にしようと考えていますが、3月20日時点でおよそ1,000万円程度となっています。

簡便化するために、2019年末に1,000万円の資産残高があったという前提で、各種検証を行っていきたいと思います。

まず、運用をせずに貯蓄のみで2040年末に1億円を作る場合の必要額は下表のとおりとなります。

21年間で9,000万増やすためには、運用無しだと毎年429万円を積み上げていく必要がある、という結果になりました。かなり厳しいですね。

やはり運用による資産増も上手く使っていく必要がありそうです。

運用だけで増やす場合を考える

先ほどは、運用せずに元本を積み上げるのみでしたが、元本を追加せずに運用のみで目標を達成するためにはどの程度の利回りが必要になるでしょうか。

検証結果は上表のとおりであり、元本を追加しない場合に必要な利回りは11.6%という結果になりました。

過去のS&P500のリターンで11.6%を超える年もありましたが、確実に2020年から2040年の間の年平均成長率が11.6%を超えるかというと難しいでしょう。

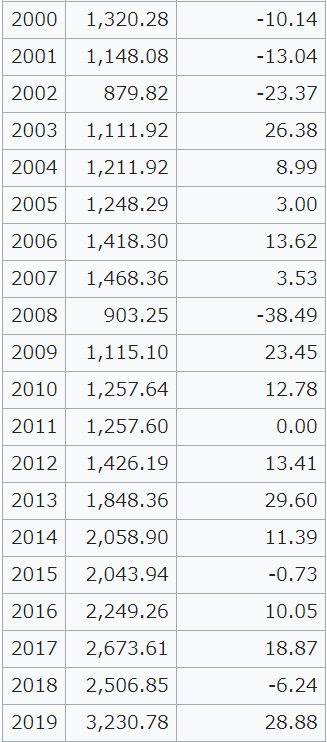

念のため、2000年以降のS&P500の推移を確認してみましょう(一番右は前年末比の増減率です)。

もっと、11.6%を超えてない年が多いかと思っていましたが、意外と11.6%を超えている年が多いですね。さすがの成長力です。とはいえ19年で3倍弱の増加となっており、20年で10倍というのはやはり厳しそうです。

とりあえず、なんとなくわかってはいましたが、まずは、給与の積み上げだけでも厳しいし、運用利回りだけでも厳しそう、ということがわかりました。

元本を200万円/年 増やした場合は

ここまでのところ、元本の積み上げのみ、運用のみ、それぞれの方法だと2040年末に1億円を作ることは難しそう、ということがわかりました。

そうなると、元本を継続して入金していくこと、運用を継続して複利で殖やしていくこと、の両方が必要になってきますが、現実的にどのような入金額、利回りはどの程度かを見ていきたいと思います。

まずはここ数年の入金額も踏まえ、毎年200万円元本を追加する前提で必要な利回りを算出しました。

通常、年間を通じて入金していくと思いますが、ここではより保守的に計算を行うため、各年の入金は期末日に行われるという前提で計算を行っています。

例えば、下表の2020年における残高は、2019年末残高1,000万円+1,000万円×利回り5.1%+元本追加分200万円=1,251万円 となります。

毎年200万円の元本を追加していった場合に、必要な利回りは5.0515%と算出されました。

米国株式の年平均リターンは約7%といわれています。それと比べると小さな利回りで目標が達成されることとなります。とはいえ、2020年のこの大幅な下落を踏まえると、米国株式の年平均リターンもかなり下押しされていると思うので、5%程度で見込んでおくのは無難かもしれませんね。

利回りが3%、7%の際に必要な毎年の元本追加額は

いきなりそれっぽい数値が出てしまいましたが、200万円/年元本追加をする場合の必要利回りが概ね5%だったので、次に利回りが3%、7%の際の必要な毎年の元本追加額を算出してみたいと思います。

まずは、利回り3%の場合。

利回りが3%に低下してくると、一気に必要な元本も一気に増えます。284万円/年ということは、月額で約24万円となります。この金額を積み立てるのは大変ですよね。特に今後20年の中で子供2人が成長するにつれて必要な教育費はどんどん増加の一途をたどると考えられますが、そのあたりは考慮されていません。

やはり、3%以上の利回りを獲得できないと厳しそうですね。

続いて利回りが7%の場合です。

利回りが7%まで高まると、必要な元本追加額も131万円/年とかなり現実的な数値になってきます。

また、20年間での元本総額が3,743万円なのに対して、運用による利益が6,257万円と元本総額が3倍弱になっている計算です。7%になってくると複利の威力を強く感じられますね。

最後に

現実的な毎年の元本追加額というのは、その時の教育費に最も影響されることになります。中学、高校、大学、と2人の子供がどの様な進路をとるのか?によって、追加できる元本の金額が大きく増減することが見込まれます。少なくとも、今後5年間と、15年先の教育費は大きく異なっているはずです。

今回の試算にあたっては、毎年一定金額を入金する前提になっていましたが、実際には後ろの年になればなるほど追加できる元本は減っていくと考えられるため、可能な限り前倒しで元本を追加することで、より目標達成できる可能性が高まるものと考えます。

一番最初に試算した、元本追加200万円/年、利回り5.0515%が一番現実的なラインだと感じたので、これを目先の目標としつつ、可能な限り早め早めに元本を積み上げていくこととします。

この2040年にという目標はあくまでも私の年齢から算出したものであって、もっと長い期間を取れる方は、一年当たりの必要元本は小さくなりますし、必要利回りも小さくなります。

早いうちから始められるとより有利になりますね。

コメント