基礎情報等

先月度の実績

2020年1月度の実績は下記のリンクからどうぞ。新型コロナウイルスの影響もそこまで顕在化しておらず、穏やかな新年度の滑り出しとなりました。

運用基礎情報

運用開始日:2017年5月

運用開始時元本:30万円

運用開始後定期積立金額:3万円/月

リスク許容度:5

リスク許容度5というのは、最もリスクテイクする分類であるため、最も株式比率が高くなります。そのため、リスク(金額の変動幅)も大きいですが、想定リターンも最も大きくなります。

ちなみに、ウェルスナビ内にあるシミュレーションによると30年後にはこのような分布になるとのことです。

上に貼ってあるのが、2020年1月末に撮ったウェルスナビ内にある将来シミュレーションの画像です。2020年2月末にもおなじものを撮ったのですが、よくよく見ると数値が変動していました。

これは現時点の運用成績を反映させて都度都度計算結果が異なっているのか、この2月にポートフォリオの資産構成を見直した、という年に1回の定例連絡が来ていたのでその影響か、のどちらかかと思います。来月もこの画像を確認してみて、さらに動いていれば前者、動いていなければ後者ということになろうかと思います。

2020年2月末の画像を下記に貼りましたが、変更点について黄色くマーキングしたので、上の画像と比べてみてください。

少し数値が下振れしていますが、それでも70%の確率で投資元本が約2倍になるので、十分な数値化と思います。でも、年率2%成長で大体35年くらいで2倍になる、と考えると少し物足りないような気もします。

2020年2月度 ウェルスナビ 運用実績

2020年2月末の運用資産残高

2020年2月末の運用資産残高は、下表のとおりです。

ウェルスナビについては、円安ヘッジの目的で保有している部分もあるので、基本的には邦貨建の評価額を継続して確認しています。株は全地域で下落し、新型コロナウイルスの影響で中国を中心に新興国株式の指数が下落している影響か、新興国株(VWO)が損益マイナスになっています。

やはりここでも米国株式(VTI)がメインでウェルスナビ全体の成績をけん引している状況です。

ウェルスナビ 運用資産残高推移

2018年7月以降のウェルスナビ運用資産残高の推移は下表のとおりです。ウェルスナビで運用を開始したのは、2017年5月からになりますが、正確な数値の記録を取っているのは2018年7月以降になるため、中途半端なタイミングからの推移となっています。

安定的に推移してきたウェルスナビも今回の急落で、含み益がほとんどなくなりました。今回のように全世界的に株式が下げてしまうと、複数の資産クラスに分散していても食らってしまいますね。それでも、金や債券があるおかげで変動がマイルドになっている面は感じられます。

定期積立による買付

2017年5月にWealthNavi for SBI証券のサービスに申し込んだ当初から、毎月3万円の定期積立設定を行って、今まで変更していません。ウェルスナビのサービス自体は安定しており、その運用方針含めて信頼しているので、特に相場の上下によって積立を止めるようなことはしていません。その方が長期的に良いリターンを得られると信じています。

一点だけ、心配しているのはウェルスナビの資金繰りですね。これについては、ウェルスナビの経営成績等に関する資料が開示された段階で見ていきたいと思います。

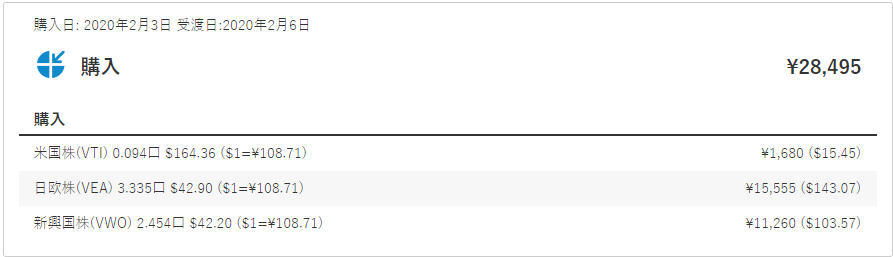

前置きが長くなりましたが、2020年2月度の定期積立による買付は下記のとおりです。

月初に買付けているので、2月度の買付は1ヵ月程度前のことなんですよね。VTIの価格が164$になってますね。今後その水準まで戻るのはいつになるでしょうか。

2020年2月は、日欧株(VEA)及び新興国株(VWO)をメインで買い付けたようです。新興国株は中国株が大きなウェイトを持つため、新型コロナウイルスの影響もあり下がっていた印象はありましたが、日欧株についてもあまり伸びていなかったようです。米国株が強すぎて米国株をあまり買い付けていない、というのはリターンに影響をもたらしている気もします。

ウェルスナビでは過去の統計に基づいて最も望ましい資産配分(=アセットアロケーション)を決定していますが、直近では米国株式のリターンのみが突出しており、2018年や2019年単年の実績とは乖離していることが要因です。

臨時積立による買付

為替が円高に振れてきた場合に臨時で拠出を行うことがありますが、2月度は特に拠出していません。

分配金

2020年2月度に受領した分配金は下記のとおりです。

2月度は、米国債券(AGG)からの分配金のみでした。

手数料

2020年2月度の手数料は下記のとおりです。

実際は1月分の手数料が、1月度の平均資産残高に基づいて計算され、2月頭に引き落とされます。ここでは、引き落とし日が2月のものを2月度手数料と表記しています。

来月以降の展望

円高の進行がどこまで進むかによりますが、3月は臨時拠出を行うかもしれません。相場全体が急落しており、いろんな銘柄に投資したくなっている状態のため、手持ち資金をどこに振り向けるか?というのが現時点の最大の悩みですが、ウェルスナビも投資先候補に入っています。

2月末のような相場急落があると、ウェルスナビのCEOである柴山さんから毎回のように『うろたえないでね、大丈夫だよ』、という投資家を安心させるメールが届きます。

裏を返すと、ちょっと下落しただけですぐ解約する方が一定数いるということでしょう。まぁ、今回はちょっとの下落ではないかもしれないので、そういう対応もやむを得ないかもしれませんが。

個人的にウェルスナビをとても信頼しています。ノーベル経済学賞を受賞した理論に基づいているのはもちろんですが、今までシステムエラー等のインシデントは利用者側から見ると1回もない状態で、非常に安定しています。手数料が高いという指摘があるかもしれませんが、機械的に最適な配分で投資するという機能が1%の手数料で使用できるというのは非常に優位性があると感じています。

もちろん利用者からすると手数料が低いに越したことはないのですが、この素晴らしいサービスが継続していくということを考えると、早期に収支を均衡させてほしいので、そのためにも現状の1%というのはやむを得ないと考えています。アメリカのウェルスフロント等はもっと安い手数料のようですが、規模が異なる現状では比較しても仕方ないですね。

何度も同じことを書いてしまいますが、ウェルスナビで気になるのは同社の資金繰りですね。こんなことを気にしている利用者はあまりいないかもしれませんが。とはいえ、直近でOrigamiPayを運営していたOrigami社が実質的に破綻していたニュースはとても印象に残っています。

ウェルスナビは12月決算で、3月末までにはPL、BSを開示してくれるので、開示されたら後日分析をしてみたいと思います。

コメント